在加拿大

恐慌杀跌又出现了。上周五美国三大股指重挫超3%,道指自5月18日以来再现千点长阴,给今年的夏季行情画上了休止符。美联储主席鲍威尔通过简短而直接的方式,阐述了未来美联储的政策基调,他对通胀的强硬表态也将外界对于短期内政策力度放缓的美好期望基本化为泡影。随着美股史上最弱月份的来临,紧缩政策升级及随之而来的经济压力也许意味着新一轮考验即将开始。

美联储抗通胀决心强烈

在杰克逊霍尔,鲍威尔在聚光灯下通过简短的发言释放了一个重要信息,未来将继续致力于降低通胀,直到任务完成,而这场斗争将在就业和经济增长方面付出代价。“降低通胀可能需要一段低于趋势的持续增长期,劳动力市场状况很可能会出现一些软化,也会给家庭和企业带来一些痛苦。”他说。

数据显示,美国经济在货币政策持续收紧的背景下持续降温。美国综合PMI从47.7降至8月的45.0,连续两个月跌破荣枯线,并创下2020年5月疫情初期以来的最快下降纪录。需求疲弱令制造业扩张速度降至两年新低,而服务业拖累的影响在持续扩大。

与此同时,通胀见顶的迹象也越发明显。作为美联储最关注的指标之一,美国7月个人消费支出月率(PCE)环比回落0.1%,为2020年4月以来的首次下降,而核心PCE环比上涨0.1%,创2020年11月以来的最小月度涨幅。不过物价因素让消费者在7月份的支出比预期更加谨慎,个人支出上月仅增长0.1%,好消息是在汽油和食品等必需品上的支出继续减少为其他消费项目提供了空间。

牛津经济研究院高级经济学家施瓦茨(BobSchwartz)在接受第一财经记者采访时表示,鲍威尔最新讲话语气非常强硬。他强调了将使用有力手段恢复价格稳定的坚定承诺,这表明美联储不会改变货币政策的方向。对于委员会而言,降低通货膨胀是至关重要的,即使经济放缓随之而来。

事实上,在鲍威尔讲话之前,美联储内部已经是“群鹰汇”。圣路易斯联储主席布拉德上周在多个场合表达了对9月加息75个基点的支持,建议加息前置以表明美联储打击通胀的决心。堪萨斯城联储主席乔治和明尼阿波利斯联储主席卡什卡利则建议美联储年底前将利率提高到4%。

市场继续消化美联储加息预期,2年期和10年期美债收益率连续四周上涨,基准10年期美债突破3%关口,不过2/10年期美债收益率依然倒挂35个基点,显示外界对衰退的担忧并未化解。芝商所CME利率观察工具FedWatch显示,市场预期9月加息75个基点的概率维持在60%左右。

施瓦茨告诉第一财经记者,目前美国经济呈现分化的特点,消费者支出稳健和劳动力市场为经济确立了基础,消费者表现出了韧性,企业面临高成本和需求减少,劳动力市场仍保持着积极的势头,这两个关键支柱将使经济摆脱衰退。但房地产市场、制造业和服务业降温则是警告信号,这也引起了美联储的注意。他认为,由于离战胜通胀为时尚早,美联储为9月加息75个基点敞开了大门,但依然需要等待下次会议前的数项关键数据的表现来评估最终决定。

接下来劳动力市场的表现将成为一大关键因素,如果8月非农继续表现强劲,同时薪资增速继续升温,那么75个基点的预期将进一步稳固。不过随着政策利率逐步上升,经济压力可能让接下来美联储的政策力度逐步减少,他预计美联储年底前加息幅度可能在125个基点左右。

美股或进入动荡期

今年以来,由于投资者对大幅加息和经济放缓的风险进行定价,美股一度滑向熊市泥潭。随后美联储6月决议成为分水岭,市场预期经济压力可能抑制美联储激进的加息行动并有助于降低通胀,美股迎来一段反弹修复行情,收复近半年内失地。然而,随着近两周指数调整,美股已经将8月以来的涨幅尽数回吐。

衡量美股波动性的CBOE恐慌指数(VIX)过去一周大涨超20%,站上25关口。上周尾盘的暴跌让不少人想起了年内美股出现的三次熊市反弹行情,引发恐慌的导火索都是美联储政策预期和经济衰退的担忧。与利率关联密切的2年期美债收益率逼近3.50%关口并刷新2007年10月以来的最高水平,权重科技成长股承压大幅走低,银行板块也未受到美债上扬的提振,房地产降温背后的经济阴云触发了新抛盘。

纽约梅隆投资管理(BNY Mellon investment Management)高级投资策略师乔利(JakeJolly)表示,鲍威尔的言论巩固了美联储强硬立场。“很明显,市场是为鹰派‘剧本’式演讲而设的,鲍威尔在不到10分钟的时间里就做到了。关键在于,他关闭了一种观点的大门,即货币政策将在短期内发生转向。”他说。

资金流向也反映了投资者谨慎的心理。美国银行在报告中援引EPFRGlobal的数据称,美股三周来首次遭遇赎回,对利率敏感的科技股基金遭遇2021年11月以来最大规模资金流出。美国银行首席美股策略师哈特内特(MichaelHartnett)认为,通胀依然顽固地居于高位,金融市场对美联储转变立场的预期有些为时过早。鉴于乌克兰局势、美国劳动力和住房市场的韧性,物价预计将进一步上涨,利率需要大幅上升来应对。

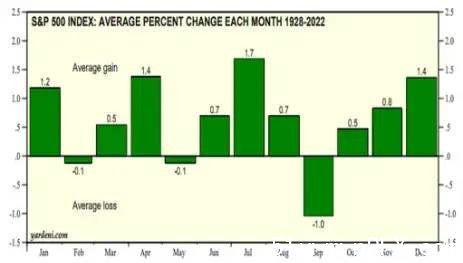

9月通常是标普500指数表现最差的月份(资料来源:Yardeni)

随着市场将迈入9月,这也是一年中表现最为挣扎的月份。根据研究机构CFRAResearch的数据,自1945年以来,标普500指数在9月仅45%概率收涨。分析认为,通常情况下随着第三季度临近结束,基金经理往往会抛售表现不佳的头寸,而投资者对美联储政策路径的担忧或成为加剧市场恐慌的新风险因素。

高盛首席策略师科斯丁(DavidKostin)表示,考虑到经济衰退,以及通胀意外上升致使美联储进一步加息等风险,股市将面临考验。“指数水平和市场内的情绪表现都类似于熊市反弹。上行似乎有限,下行风险隐现。我们可能会步入2000年的陷阱,如果美国进入衰退,即使在停止加息后,市场仍会下跌。”他在报告中写道。(来源:第一财经)

·加拿大新闻 别克GL8不再是唯一选择,高端新能源MPV市场格局生变

·加拿大新闻 回收新制年初上路即翻车多地垃圾混乱

·加拿大新闻 “你愿说,我愿听”:退休社工走遍加国 免费倾听助陌生人不

·加拿大新闻 卡尼暗示将在乌克兰驻军,会见丹麦首相,强调格陵兰主权

·加拿大新闻 "腿都伸不开"!加拿大知名航司新飞机被骂翻!网

·中文新闻 马丁·克鲁内斯 (Martin Clunes) 在新剧中变身休·爱德华兹 (Huw Edw

·中文新闻 当朋友们讲述他们对他们的阴谋感到震惊以及他们如何向他们隐